Địa ốc rỉ rả tìm khách hàng(25/05/2012) Thêm hai cao ốc văn phòng tham gia thị trường(25/05/2012) Địa ốc Hà Nội: “Ấm” từ phía Tây?(21/05/2012) Biệt thự Chateau được chào bán với giá từ 22 - 72 tỷ đồng(21/05/2012) “Sợ” xây nhà cho thuê tại Hà Nội(11/05/2012) Chưa thu phí sử dụng đường bộ trong năm nay(09/05/2012) Nói và làm: Cứu DN, nhanh, nhiều và dễ dãi?(09/05/2012) Các dự án bất động sản phải dành đất xây nhà cho thuê(07/05/2012) Lại đề xuất xây chung cư làm nhà công vụ(07/05/2012) Ngân hàng 'khóc ròng' vì tài sản đảm bảo(02/05/2012) |

Thấy gì từ nguồn gốc doanh thu của công ty chứng khoán?

Thị trường chứng khoán giảm mạnh đã làm cho các công ty chứng khoán (CTCK) đối mặt với nhiều rủi ro. Bài viết này, phân tích hoạt động của các CTCK dưới góc nhìn về cơ cấu doanh thu. Kết quả phân tích cho thấy dường như xu thế tái cấu trúc các CTCK là xu thế không thể tránh khỏi.

Thị trường chứng khoán giảm mạnh đã làm cho các công ty chứng khoán (CTCK) đối mặt với nhiều rủi ro. Bài viết này, phân tích hoạt động của các CTCK dưới góc nhìn về cơ cấu doanh thu. Kết quả phân tích cho thấy dường như xu thế tái cấu trúc các CTCK là xu thế không thể tránh khỏi.

Nguồn gốc lợi nhuận của CTCK

Việc các CTCK được thành lập một cách ào ạt đã khiến cho “chiếc bánh” thị trường trở nên quá chật hẹp. Sự cạnh tranh trong ngành diễn ra ngày càng gay gắt. Tác dụng tích cực là làm cho thị trường phát triển mạnh nhưng nó cũng để lại hệ quả nặng nề khi sự cạnh tranh này có thể diễn ra một cách thái quá và thị trường bị biến dạng.

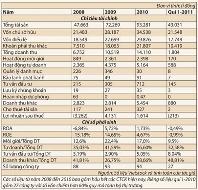

Để hiểu rõ hơn về các hoạt động của CTCK chúng ta xem xét cơ cấu doanh thu trong những năm vừa qua.Tự doanh chiếm tỷ lệ cao trong tổng doanh thu: số liệu thống kê của chúng tôi cho thấy trong chín khoản mục trên báo cáo kết quả hoạt động kinh doanh của các CTCK cho thấy doanh thu từ hoạt động tự doanh luôn chiếm một tỷ lệ rất cao. Cụ thể, liên tục từ năm 2008-2010, doanh thu tự doanh chiếm từ 35-42% trong tổng doanh thu.

Năm 2010, có 88 trên 94 công ty được thống kê có doanh thu từ hoạt động tự doanh với tổng giá trị đạt 5.164 tỉ đồng, chiếm 36,14% trong tổng doanh thu. Công ty dẫn đầu trong doanh thu tự doanh là SBS (1.131 tỉ đồng), SSI (710 tỉ đồng) và AGR (642 tỉ đồng). Đặc biệt số CTCK có doanh thu đến chủ yếu từ tự doanh như Chứng khoán Á-Âu (82,61%), Chứng khoán SBS (82,12%), Chứng khoán Bản Việt (70,11%). Các CTCK lớn đang niêm yết trên sàn như SSI, HPC, SHS cũng có doanh thu từ hoạt động tự doanh chiếm tỷ lệ khá lớn.

Hoạt động môi giới lại chiếm một tỷ lệ khá khiêm tốn: từ năm 2008 đến nay doanh thu từ hoạt động môi giới của các CTCK chỉ chiếm từ 12-22%, trong tổng doanh thu. Điều này cho thấy hoạt động môi giới không phải là hoạt động chính của các CTCK hiện nay. Theo báo cáo tài chính năm 2010, công ty có doanh thu từ hoạt động môi giới lớn nhất là Chứng khoán Thăng Long (TLS) 234 tỉ đồng chiếm 17,88%; SSI 176 tỉ đồng, chiếm 11,71%; Chứng khoán TPHCM (HCM) 151 tỉ đồng chiếm 32,08% trong tổng doanh thu.

Khoản mục doanh thu khác chiếm tỷ trọng cao nhất: trên bảng báo cáo thu nhập của các CTCK xuất hiện khoản mục “doanh thu khác” cũng chiếm một tỷ lệ khá lớn.

Năm 2010, khoản mục thu nhập khác chiếm tỷ lệ cao nhất với 38,66% và đạt 5.454 tỉ đồng, còn trong quí 1 với số liệu của 27 công ty thì tỷ trọng doanh thu khác lên tới gần 50%.

Cụ thể, theo số liệu tài chính năm 2010, một số CTCK có khoản mục “doanh thu khác” khá lớn như AGR (975 tỉ đồng), KLS (855 tỉ đồng), SSI (473 tỉ đồng).

Tỷ lệ doanh thu khác trong tổng doanh thu của các công ty này cũng chiếm một con số khá lớn. Ngoài ra, có tới 20 CTCK có doanh thu khác chiếm trên 60% tổng doanh thu.

Theo thuyết minh báo cáo tài chính của CTCK thì doanh thu khác chủ yếu là lãi tiền gửi và lãi từ các hợp đồng repo chứng khoán. Như vậy, việc doanh thu khác chiếm một tỷ trọng lớn còn cho thấy các CTCK hỗ trợ đòn bẩy tài chính khá mạnh cho nhà đầu tư.

Xét đến các nghiệp vụ khác như tư vấn đầu tư, và bảo lãnh phát hành thì doanh thu lại chỉ chiếm một tỷ lệ rất nhỏ. Năm 2010 chỉ có 23 CTCK có doanh thu từ hoạt động bảo lãnh và đại lý phát hành chứng khoán. Công ty có doanh thu lớn nhất từ hoạt động này là SBS nhưng cũng chỉ có 35 tỉ đồng.

Năm 2010, doanh thu từ tư vấn đạt khá cao nhưng tổng cộng chỉ đạt 712 tỉ đồng. Trong đó, công ty có doanh thu lớn nhất là FPTS (187 tỉ đồng) và SSI (108 tỉ đồng).

Rủi ro hoạt động của CTCK có nguy cơ tăng mạnh

Những phân tích trên cho thấy hoạt động kinh doanh của các CTCK đang tiềm ẩn nhiều rủi ro.

Hoạt động môi giới - chiếc bánh quá nhỏ: Với hơn 100 CTCK chia nhau chiếc bánh khá nhỏ của thị trường, doanh thu hoạt động môi giới của tất cả các công ty năm 2010 chỉ đạt 2.398 tỉ đồng, một mức rất nhỏ so với con số tổng vốn chủ sở hữu 34.538 tỉ đồng. Trong số 94 công ty được thống kê thì có tới 40 công ty doanh thu từ môi giới chưa đến 10 tỉ đồng.

Trong bối cảnh cạnh tranh gay gắt như hiện nay và sự tiến bộ của công nghệ cùng với giao dịch trực tuyến thì những công ty có tiềm lực yếu, công nghệ kém sẽ rất khó cạnh tranh trong lĩnh vực môi giới. Ngoài ra, xét trong bối cảnh của thị trường như hiện nay chắc chắn hoạt động môi giới sẽ còn tiếp tục khó khăn.

Hoạt động tự doanh không “dễ xơi: Năm 2008 có tới 70% (61/88) CTCK bị thua lỗ chủ yếu là do hoạt động tự doanh, con số này năm 2010 chỉ còn 26,59% (25/94) và vào quí 1-2011 lại có đến gần 50% công ty đang niêm yết bị thua lỗ. Việc các CTCK quá chú trọng vào hoạt động tự doanh trong khi năng lực còn hạn chế và thị trường chứng khoán không thuận lợi đã khiến cho nhiều công ty bị thua lỗ nặng nề.

Với bối cảnh thị trường hiện nay thì hoạt động tự doanh của các công ty vẫn chưa có gì sáng sủa. Để tồn tại và phát triển, nhiều công ty sẽ phải xây dựng các hoạt động tự doanh một cách chuyên nghiệp hơn.

Hoạt động hỗ trợ đòn bẩy tài chính cho nhà đầu tư tiềm ẩn rủi ro: Hoạt động hỗ trợ tài chính cho nhà đầu tư mang lại doanh thu khá lớn cho nhiều CTCK nhưng đang phải đối mặt với nhiều thách thức.

Theo thuyết minh báo cáo tài chính thì số tiền hỗ trợ đòn bẩy này chiếm tỷ lệ khá lớn trong khoản mục doanh thu khác. Thống kê của chúng tôi cho thấy tổng giá trị “khoản phải thu khác” của các CTCK năm 2010 là 21.806 tỉ đồng. Quí 1-2011 chỉ riêng 26 công ty niêm yết trên sàn, thì “khoản phải thu khác” cũng lên tới hơn 10.500 tỉ đồng. Đây là những con số khá lớn so với thanh khoản hiện nay của thị trường.

Sự cạnh tranh của thị trường và chiếc bánh bị thu hẹp đã buộc các CTCK thu hút khách hàng bằng cách cho sử dụng đòn bẩy tài chính cao. Hệ quả là nhiều công ty có thể phải “ôm” cổ phiếu khi khách hàng mất khả năng thanh toán và cổ phiếu giảm sâu.

Hiện nay, Ngân hàng Nhà nước buộc các ngân hàng thương mại giảm dư nợ cho vay phi sản xuất xuống còn 16% vào cuối năm nay, điều này cũng đồng nghĩa với tín dụng cho đầu tư chứng khoán bị co hẹp. Sự rủi ro của hoạt động này cũng tăng lên khi thị trường lao dốc cùng với thanh khoản thấp.

Tiềm năng từ các hoạt động khác chưa lớn: các hoạt động khác như tư vấn đầu tư, bảo lãnh phát hành chỉ chiếm một tỷ lệ rất nhỏ trong tổng doanh thu. Trong bối cảnh kinh tế hiện nay khó kỳ vọng có một sự chuyển biến tích cực từ hoạt động này.

Tái cấu trúc các CTCK - một xu hướng tất yếu

Viễn cảnh không tốt đẹp của các CTCK ngoài việc xuất phát từ sự lao dốc của thị trường thì một nguyên nhân khá quan trọng là chính từ sự cạnh tranh gay gắt của các công ty trong ngành. Do vậy, việc tái cấu trúc, sáp nhập để nâng cao năng lực, hiệu quả hoạt động hoặc một số công ty buộc phải phá sản là điều không thể tránh khỏi.

Hiện tượng này cũng từng xảy ra ở hầu hết các nền kinh tế mới nổi trong thời gian qua. Trung Quốc trước đây có số lượng CTCK lên đến 2.000, nhưng hiện nay chỉ còn 107 công ty. Thái Lan cũng từ 200 công ty giảm xuống còn khoảng 50; Đài Loan từ 278 xuống còn 48, ở nhiều quốc gia khác tình trạng cũng diễn ra tương tự. Đối với Việt Nam, quy mô thị trường chứng khoán nhỏ hơn hàng chục lần, thậm chí hàng trăm lần, mà số lượng CTCK lại còn nhiều hơn các nền kinh tế trên là một điều không bình thường.

Trong thời gian gần đây hoạt động M&A các CTCK diễn ra khá mạnh. Một số ngân hàng trong nước và các định chế tài chính nước ngoài đã mua lại một số CTCK. Xu thế này được xem là một chuyển biến tích cực trong ngành chứng khoán.

Một xu hướng cũng được nhiều người nhắc đến là các CTCK nhỏ sẽ sáp nhập với nhau để tăng sức mạnh nhưng cho đến nay xu hướng này vẫn chưa diễn ra. Thực tế, việc sáp nhập cũng khó diễn ra do không mang lại nhiều lợi ích cho các công ty và cũng không làm các CTCK mạnh lên bao nhiêu.

Như vậy, với cú sốc kinh tế hiện nay có thể buộc các CTCK phải tái cấu trúc lại hoạt động là điều khó tránh khỏi. Có thể một số CTCK nào đó tuyên bố phá sản hay giải tán cũng là điều tốt cho thị trường. Đây là một xu thế tất yếu và hiện nay có thể là một thời điểm thích hợp để xu thế diễn ra nhanh hơn.

(Thời báo Kinh tế Sài Gòn Online)

Tin mới hơn

- Ngân hàng 'khóc ròng' vì tài sản đảm bảo

- 4 thông tư về tiền tệ ngân hàng có hiệu lực từ tháng 5

- Chung cư Hà Nội “vào mùa” giảm giá

- Chung cư mini: Thuê đắt hàng, bán ế ẩm

- Khi nông dân “giải cứu” nợ xấu bất động sản

- Nhà càng xanh càng 'có giá'

- Vốn ngoại trong bất động sản: Được và mất

- Dư nợ tín dụng cả năm ước chỉ tăng 12%

- Khu căn hộ Rừng Cọ đã xong phần thô

- Tính cách dẹp ‘loạn’ tỷ giá

- ANZ: Lạm phạt của Việt Nam sẽ hạ nhiệt

- Vẫn còn 2.813 dự án chậm tiến độ

- Tỷ giá leo thang

- Khó khăn vốn: Ngân hàng đang ngồi trên lửa

- Bác tin đề nghị áp trần lãi suất liên ngân hàng

Tin cũ hơn

- Hạn chế các nhu cầu vay vốn bằng ngoại tệ

- Tín dụng xuất hiện sự lệch pha lớn

- Ngân hàng vay ‘nóng’ rẻ hơn huy động

- Doanh nghiệp vượt “bão” lạm phát

- Tỷ giá USD sẽ về đâu?

- Lãi suất chưa thể giảm trong ngắn hạn

- Ngân hàng Nhà nước hạ trần lãi suất huy động USD

- Dòng vốn vào các nền kinh tế mới nổi đạt 1.000 tỷ USD

- Ðể vốn cho vay của ngân hàng đến với hộ nông dân

- Thị trường hối đoái vẫn chưa thật ổn định!

- Chính thức xác định các doanh nghiệp phải bán lại ngoại tệ từ 1/7

- Mở rộng đối tượng phải bán ngoại tệ cho ngân hàng

- NHNN bất ngờ tăng dự trữ bắt buộc ngoại tệ

- Dự báo tỷ giá USD khó tăng trở lại

- Ngân hàng tìm lại cổ đông ngoại

Tin chào nổi bật từ sàn giao dịch

NAM ĐÔ COMPLEX SỐ 609 TRƯƠNG ĐỊNH, HOÀNG MAI - HÀ NỘI.

Hiện bên sàn VINATEP có 5 sàn xuất Ngoại giao Dự Án : Đ/C - Số 609 Trương Định do Tổng công ty Cổ Phần Đầu Tư Dầu Khí Toàn Cầu (GP Invest) làm chủ đầu tư.

BÁN CCCC LÊ VĂN LUƠNG VÀ NGUYỄN THỊ THẬP.

Bán CCCC Lê Văn Lương và Nguyễn Thị Thập căn góc 2 MT đường Bán căn tầng 12 căn số 11 DT: 140m2 3PN PK Bếp, 2Wc NT CCấp HĐ đóng 30% giá gốc 26tr/m bán 28,5tr/m

BÁN CCCC SÔNG ĐÀ LÊ VĂN LƯƠNG

Bán CCCC Sông Đà Lê Văn Lương Block CT2 XD 45 Tầng căn tầng 31 căn số 10 , DT 98,6m2 3PN, PK, Bếp 2Wc NTC Cấp, đóng 40% HĐ mua bán, Giá gốc 28tr/m Bán giá gốc.

DỰ ÁN KHU ĐÔ THỊ NAM QUỐC LỘ 32.

Dự án khu đô thị Nam 32 sự lựa chọn của bạn để có sản phẩm tốt tại sàn VINATEP.

DỰ ÁN KHU SINH THÁI TUẦN CHÂU ECOPARK - QUỐC OAI - HÀ NỘI.

Sàn VINATEP đang phân phối sản phẩm Dự án Khu Sinh Thái Tuần Châu Ecopark - Quốc Oai - Hà Nội.

KHU ĐÔ THỊ SINH THÁI CAO CẤP ĐAN PHƯỢNG (THE PHOENIX GARDEN).

Biệt thự nhà vườn khu đô thị sinh thái 4 nhất THE PHOENIX GARDEN.

QUẦN THỂ KHÁCH SẠN, RESORT BIỆT THỰ 5 SAO ĐẢO HOA PHƯỢNG

BÁN PHÂN PHỐI BIỆT THỰ 5 SAO TẠI ĐẢO HOA PHƯỢNGTHÀNH PHỐ HOA PHƯỢNG ĐỎ.

BÁN DỰ ÁN HONG KONG TOWER

DỰ ÁN HONGKONG TOWER HÃY LIÊN HỆ VỚI CHÚNG TÔI ĐỂ SỞ HỮU MỘT TRONG NHỮNG CĂN HỘ ĐẸP VÀ HIỆN ĐẠI NHẤT THỦ ĐÔ.

Tin chào mới nhận trên Sàn giao dịch

Tin chào mới nhận trên Sàn giao dịch

- NAM ĐÔ COMPLEX SỐ 609 TRƯƠNG ĐỊNH, HOÀNG MAI - HÀ NỘI.

- Bán nhà riêng sổ đỏ chính chủ tại ngõ 192 đường Giải Phóng

- Bán căn hộ chung cư khu đô thị Pháp Vân

- Bán căn hộ chung cư cao cấp thuộc dự án Times City

- Cần bán Dự Án CC Hưng Việt Bộ Quốc Phòng và Công ty Dịch Vụ Quốc Tế Anh Thư làm chủ đầu tư, Mỹ Đình 1.

- Bảng giá Victoria Văn Phú

- Bán liền kề tại khu B Geleximco, giá tốt nhất thị trường.

- Chính chủ cần bán Gấp Lô Đất Liền Kề Khu Nhà ở Chiến Sĩ Tổng Cục 5 Bộ Công An

- BÁN CCCC LÊ VĂN LUƠNG VÀ NGUYỄN THỊ THẬP.

- BÁN CCCC SÔNG ĐÀ LÊ VĂN LƯƠNG

|  |  |  |  | |

|  |  |  |  |  |

Trụ sở: 60 Nguyễn Trác Luân, Phường Phạm Ngũ Lão, TP Hải Dương, tỉnh Hải Dương

Chi nhánh: Cụm 5 Tổ 27, Đường Nguyễn Xiển, Hạ Đình, Thanh Xuân, Hà Nội

Điện thoại: 84(4) 6257 8668 | Fax: 84(4) 6299 8686

Website: www.vinatep.vn | Email: contact@vinatep.vn